产业快讯

原油引领大宗商品集体跳水 美元失色黄金投资成安全避风港

发布时间:2015-01-14

本周全球油价持续的颓势,NYMEX原油跌至六年低位44.88美元。指标布伦特原油价格周二连续第四日下跌,来到近六年低位,尽管中国公布原油进口数量创纪录高位。

布伦特和美国原油双双来到2009年初以来最低位,此前已连续第七周下跌,因市场供应过剩且需求放缓。自去年6月以来油价已挫跌近60%。

投行相继调降油价前景预估,给油价跌势雪上加霜。

高盛称,已将2015年布伦特油价预估从每桶83.75美元调降至50.40美元,并将美国西德克萨斯州中质油(WTI)价格预估从73.75美元降为47.15美元。他们还表示,原油价格短期内可能进一步大跌,或许降至40美元以内,之后才会反弹。

澳洲麦格理银行预计,油价今年上半年将徘徊在约每桶50-60美元,然后在2015年底时,因“全球石油供需平衡收紧”而大涨至每桶85美元。

荷兰银行也下调油价预估,其对2015年布伦特原油均价预估为每桶60美元、美国WTI为每桶55美元。

众多利空之中唯一可见的利多因素,是因为中国12月原油进口创记录,而且是首度出现进口量每日高于700桶。

油价下滑对美元也是把双刃剑

而油价的持续下滑反过来也令美元的升势暂时受阻,因为原油价格下滑已经不是该品种本身的问题了,通过金融市场的传导机制,已经拖累到一揽子大宗商品的表现,进而影响美国通胀的前景,令美联储升息预期被推迟。

BBH资深外汇策略师Masashi Murata称“油价下跌应该会利好美国经济,但我认为,即便是在美国,人们也会担心通胀放缓,因此市场或许会担心通胀下滑将推迟美联储的升息计划”;“我认为,美元将反弹,但可能需要一些时间”。

彭博大宗商品指数周二(1月13日)跌至12年低点,因市场担忧全球原油过剩将继续下去,同时因为中国和欧洲经济增长放缓意味着原材料需求减少。

由22种能源、农产品和金属组成的彭博大宗商品指数一度跌1.6%,至101.95,为2002年11月份来最低点。其2014年重挫17%,创2008年全球金融危机以来最大年度跌幅。

能源价格在所有基础原材料中领跌,石油价格已经跌至逾五年最低,高盛集团预测未来还有进一步下跌空间。谷物中也出现供应过剩迹象,从而抑制了食品价格;而全球制造业放缓则损及工业金属需求。

“欧洲经济体和中国都不像以往那样充满生机了,”Stifel, Nicolaus &Co.基金经理Chad Morganlander接受电话采访时表示,“这将影响所有大宗商品的需求曲线。

摩根大通(JPMorgan)外汇分析团队指出,大宗商品市场低迷,一定程度上令美元涨势受到损害,本月22日欧洲央行(ECB)货币政策会议召开前,预计美元指数将继续展开整理格局。

摩根大通分析师指出,随着大宗商品价格走软,通胀过低,且收益率下滑,一定程度上令美元承压,但我们预计美元指数更可能展开一段时间的整理,而不太可能就此发生趋势反转。尤其在本月22日欧洲央行货币政策会议及25日希腊大选来临前,市场风险情绪谨慎,美元指数更可能展开整理。

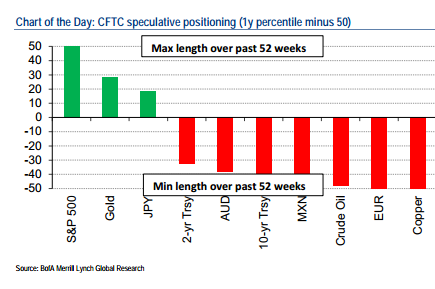

美银美林(BofA Merrill)周二(1月13日)撰文称,目前市场处于最为拥挤的交易状态。因美国经济复苏步伐快于世界其它主要经济体,美元及美国仍是市场香饽饽,但市场出现拥挤交易也令人头痛。

美银美林报告显示,“过去两个季度,市场主要大多呈现拥挤交易,资本出现单边流动。因市场普遍预期美国经济仍将强劲复苏,非美主要经济体或还延续经济放缓态势,因此,美元及美国股市将大放异彩,美国国债表现就要逊色不少。”

根据CFTC上周二(1月6日)持仓报告显示,标普500、美元兑欧元及原油投机性净头寸达到近52周极限高位。本行的MAA数据模型也证实了上述数据的准确性。

美银美林最后总结称,依旧对美国基本经济面持有信心。我们担心的是,美元多头头寸已达到极限水平,美元短线走势可能出现异动。我们认为美元短线上行空间或受到限制。目前市场呈现美元上涨,原油下跌的牵制走势,但我们认为美国股市上扬或打破美元上涨、原油价格下跌趋势。这也就是说,三者之间的牵制和束缚因素可能比此前更加错综复杂。

油价或还有下滑空间 对OPEC减产不抱期望

尽管油价在本周再度遭遇重挫,布伦特原油跌破45美元/桶,但是原油市场争夺战却愈演愈烈。加拿大最大油砂公司Canadian Natural Resources Ltd向市场发出明确信号:别指望我们减产。

Canadian Natural Resources发表声明称,油价下跌将迫使其削减新项目投资,并限制其增长预测,但该公司仍然预计今年的总产量将超过2014年的7%。公司同时表示将在未来2年内继续扩大其最大的油砂开采项目的产出量。

和页岩油需要不断钻井以保持产量不同,油砂开采一旦开发完成之后,每天可以稳定生产成千上万桶原油,并且可以持续30年不间断。对于此前已经耗费了大量投入,并且生产周期超长的油砂公司而言,停止项目并削减产能显然不切实际。

油砂露天矿的保本价格大约为30美元/桶,而由加拿大Cenovus能源公司经营的运行效率最高的地下油砂项目,其保本价格大约为35美元/桶。这意味着虽然油价处于明显低位,但是油砂公司目前依然可以保持不败之地。

因此油价后市似乎还有继续探底之路。而油价暴跌对加拿大经济的拖累也令市场纷纷看空加元。据外媒分析,若油价跌破40美元/桶,下个原油减产的料来自加拿大油砂领域,在布伦特原油期货刚跌破40美元/桶时,加拿大油砂开始亏损。

Canadian Natural Resources首席财务官Corey Bieber表示, “很多成本是固定投资,增加产量并不意味着需要增加相应比例的员工。只要有效的管理投入和产出,便可以降低生产成本。”

阿联酋能源部长Suhail Mohamed Faraj al-Mazrouei日内也表示,不管当前油价多少,石油输出国组织(OPEC)将坚持不减产的决定。

相反,al-Mazrouei今日在阿布扎比举行的一个能源会议上表示,非OPEC产油国需要保持理性,并根据市场上的原油供应增速来调节产出。

他的评论过后,WTI油价跌破了45美元/桶,因为市场对于全球原油市场供应过剩的担忧再次加剧。

美国页岩油的崛起加剧了原油市场供过于求的局面。11月24日,产出了全球超过1/3原油的OPEC拒绝进行减产保价,导致国际原油价格加速下跌,并不断刷新近6年的新低。

al-Mazrouei还表示,OPEC不能继续保持原油在某一特定价格。这不是OPEC唯一的工作,我们也担心原油市场的供求平衡问题,但我们不能是唯一需要对供求平衡负责的一方。

高盛在最新的报告中预测,3个月后原油价格可能跌到40美元附近,远低于原先预估的70~80美元。因该行对OPEC可能减产让市场恢复平衡已不抱希望。

避险需求推动金价 大宗商品中黄金投资鹤立鸡群

近期贵金属投资受到避险需求的推动表现非常抢眼,而由于原油价格下跌,黄金生产成本也获得下降的机会,因此目前可谓是黄金矿企的一个机会。

Kachanovsky表示,黄金和白银都处在超卖的状态中,金价和银价都低于生产成本,因此价格必须被推高。此外,美元的强劲表现并不符合其基本面的状态,当美元开始修正时,金价和银价会受到推动。

CFTC数据显示,1月6日结束当周,Comex期金和期银的净多头头寸都有所增加。

巴克莱资本(Barclays Capital)的分析师们表示:“四种贵金属的净多头头寸都有所增加,但增加幅度最多的是期金和期银。”

汇丰银行(HSBC)的现货黄金分析师们称,黄金的多头头寸处在一年内的最高水平。

不过尽管空头头寸有所建设,但汇丰的分析师们称,空头头寸仍然在高水平,并且认为这给了空头回补推动金价上涨以足够空间。

加拿大皇家银行(RBC)的贵金属分析师George Gero称,基金经理开始再一次对黄金感兴趣,因全球的货币都在走软,避险需求推动金价上涨。

Gero称,金价要收高于1225美元/盎司上方才能确认技术面更好,吸引更多的投资兴趣。

美银美林(Bank of American Merrill Lynch)的现货黄金分析师们称,黄金的净多头头寸增加表明了市场在中期内转向看多,他们预计金价能上涨到1255美元/盎司的水平。

道明证券(TD securities)的全球销售主管Steve Scacalossi表示,空头头寸减少的情况下,如果金价继续上涨,那么银价有机会上涨到18美元/盎司。

来源: FX168

本文为汉声(贵金属)转载文章,如须了解更多资讯,请关注汉声官方网站:https://www.gold2u.com/